融创中国的“年关”:频繁处置资产“回血”

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

连续两个月以来,融创正在通过多种方式频繁处置资产“回血”。

1月21日,上海融创房地产开发集团有限公司退出了常州融誉置业有限公司,一同退出的还有陆家嘴国际信托有限公司。

此前的1月19日,据媒体报道,融创中国已将昆明融创文旅城二期40%股权转让予华发,转让价格为14亿元,包括现金代价12亿元、债权2亿元。更早前,融创中国还将武汉一江源项目、武汉甘露山文创城部分股权,分别转让给了国企首创及武汉城建。

此外,据媒体报道,融创中国董事会主席孙宏斌胞弟孙宏兵正在出售香港的两套豪宅。其中一套位于香港西半山的豪宅原以2.3亿港元放售,较新已降价至1.9亿港元。

近半年内,融创中国需要偿付和回售的债券规模约为127.7亿元。连续两个月以来,其正在频繁通过出售项目、配股、控股股东无息借款、出售股票等方式处置资产“回血”,融资超过200亿元。

此外,虽然2021年全年,融创中国的销售额高达5976.3亿元,位列全国房企第三,但其未完成年度销售目标,完成率为93.4%。而且,截至2021年底,融创中国持有约1010亿元人民币的现金及等价物,大部分现金位于在项目层面,无法随时用于偿还控股公司的债务。

处置多地项目“回血”

据企查查信息显示,退出前融创在常州融誉置业有限公司还有陆家嘴国际信托有限公司的持股比例分别为59.03%和16.48%。

工商资料显示,新增股东为珠海斗门益发置业有限公司,该公司为利百控股有限公司全资持有。据了解,利百控股为建发国际的全资子公司,建发国际是福建省国有企业建发集团成员企业建发房产的香港上市公司。穿透股权信息后显示,常州融誉置业有限公司持股49%南通兆坤企业管理有限公司。

而另一个股东则为上海建发盛高企业发展有限公司,持股比例51%。而南通兆坤企业管理有限公司持有南通兆发房地产开发有限公司100%股权。记者了解到,南通兆发房地产主要开发江苏省南通市如皋市R2020128地块。2021年2月1日,这一地块以16.7亿元价格成交。

据了解,利百控股为建发国际的全资子公司,建发国际是福建省国有企业建发集团成员企业建发房产的香港上市公司。而常州融誉置业有限公司持股49%南通兆坤企业管理有限公司。而另一个股东则为上海建发盛高企业发展有限公司,持股比例51%。而南通兆坤企业管理有限公司持有南通兆发房地产开发有限公司100%股权。

此前的1月19日,据媒体报道,融创中国已将昆明融创文旅城二期40%股权转让予华发,转让价格为14亿元,包括现金代价12亿元、债权2亿元。

更早前,融创中国还将武汉一江源项目、武汉甘露山文创城部分股权,分别转让给了国企首创及武汉城建。

目前,融创位于武汉的一江源项目公司武汉融灏房地产开发有限公司子公司发生股权变动,首创置业子公司加入。该公司股东目前为武汉融创惠业房地产开发有限公司、逸尚(香港)投资有限公司、武汉融创拓业房地产开发有限公司,其分别占股为49%、33.6%、17.4%。

其中武汉融创惠业房地产开发有限公司于1月18日发生股权变更,由武汉融创基业控股集团100%控股变更为首金禹志 (天津)置业发展有限公司100%控股,首金禹志 (天津)置业发展有限公司为首创置业旗下子公司。

据了解,融创中国武汉地区另一处位于东湖高新区的项目也在考虑出售。

另据查询显示,1月8日,融创在近期将其持有的温州浩阔企业管理有限公司股权全部转让至德信地产,这也意味着,融创在温州的这一项目将不再拥有任何份额,所获得的后期利润将全部归后者所有。

据悉,温州浩阔企业管理有限公司为项目公司,目前正开发“融创德信江山云起”项目,在融创转让这家公司的股权前,这家公司由融创以及德信地产所有。

而该项目所在地块在2020年6月被德信地产以36亿元竞得,溢价率高达50%,后引入融创共同开发。从该项目命名不难发现,德信地产原本寄托于利用融创的品牌影响力来实现项目的快速消化,但最终双方分道扬镳。

更早前的2021年年底,融创中国分别退出和减持了位于昆明和西安项目的股权,受让方为合作企业华发股份。其中,昆明项目40%股权全部转让,西安项目的持股比例则由50%下降至70%。

2020年下半年以来,在市场和信贷调控等多方因素影响下,房地产行业迅速下行。房企美元债违约频频出现,企业销售数据暴跌,预售资金面临严格监管,房企回款雪上加霜。房企普遍面临资金紧张的局面,融创中国亦不例外。

从之前融创公布的2021年半年报数据来看,融创中国总资产为12054.53亿元,总负债为9971.22亿元,资产负债率82.72%,虽然比2020年末下降了1.24%,但还是居高不下。

据较新消息,1月24日标普将融创中国长期发行人信用评级从「BB」下调至「BB-」,并将其已发行高级无抵押票据的长期发行评级从「BB-」下调至「B+」,评级的下调反映了融创的流动性在未来6至12个月内仍将面临压力。该公司的融资渠道减弱,销售放缓,预计融创能够处理短期内到期的债务。标普认为,融创中国需要在未来六个月依靠持续资产处置,来帮助管理部分庞大短期债务到期。

孙宏斌的艰难时刻

另据媒体报道称,融创中国董事会主席孙宏斌胞弟孙宏兵正在紧急出售2017年和2019年在香港购入的两套豪宅。其中一套位于香港西半山的豪宅原以2.3亿港元放售,较新已降价至1.9亿港元。

据了解,两套豪宅位于香港传统豪宅区港岛西半山,有“名人豪宅”之称。半年前开始在市场放售,放售价分别为3200万港元、2.3亿港元,至今尚未售出。

2021年8月31日,融创中国召开中期业绩投资者会议,孙宏斌就曾表示,下半年房地产市场会“比较惨烈”,销售压力很大。彼时,孙宏斌称,政府坚决执行多方面调控政策,市场预期有所改变,“已经有房价不再上涨的预期了”。此外,部分企业经营压力较大而实行降价销售,亦使整体行业销售承压。

克而瑞地产研究中心较新的数据显示,2021年,融创中国共实现合约销售金额5976亿元,在房企销售排行榜中名列第三,仅次于万科和碧桂园。不过,其2021年的销售目标完成率为93.4%,未完成年度销售目标。

近半年内,融创中国需要偿付和回售的债券规模约为127.7亿元。其中,境内债方面,融创中国有两笔共75.11亿元的私募债面临回售、一笔14.4亿元的私募债将到期。境外债方面,融创中国一笔6亿美元的债券将今年于6月到期。

实际上,从10月底开始,面对融创的资产处置进入高频阶段,采用多种方式“回血”。

早在2021年6月1日-10月28日(纽约时间),融创中国累计出售约1863.9万股贝壳美国存托股票,相当于约5591.7万股贝壳A类普通股,总代价约为5.54亿美元(人民币约35.4亿元)。

2021年11月14日,融创中国在港交所发布公告称,已跟Morgan Stanley(作为配售代理及联席账簿管理人)及Citigroup(作为联席账簿管理人)签订融创中国、融创服务配售协议。预计配售融创中国现有股份,认购新股以及配售现有融创服务股份,合计所得款项总额约9.52亿美元。

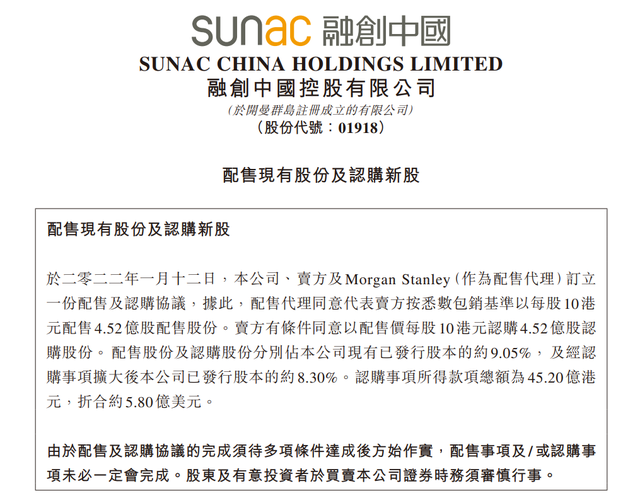

2022年1月13日早间,融创中国发布配售现有股份及认购新股公告。公告显示,融创中国控股股东以每股10港元配售4.52亿股配售股份,占融创中国现有已发行股本的约9.05%。本次配售事项以及认购事项完成后,该公司排名前列大股东融创中国董事长孙宏斌及其一致行动人的持股比例再次下降,股权将由约42.25%减至约38.75%。

此次配售认购事项所得款项总额为45.20亿港元,折合约5.8亿美元,配售价较1月12日收市价每股11.80港元折让约15.3%。融创中国方面表示,拟将认购事项所得款项净额中约50%用于公司一般运营资金,约50%用于偿还贷款。在发布配股融资公告后,1月13日融创中国早盘低开14.92%,盘中一度下跌近20%。

据初步估算,融创中国在近段时间内,通过出售项目、配股、控股股东无息借款、出售贝壳股票等方式融资超过200亿元。

据较新消息,1月24日标普将融创中国长期发行人信用评级从「BB」下调至「BB-」,并将其已发行高级无抵押票据的长期发行评级从「BB-」下调至「B+」,评级的下调反映了融创的流动性在未来6至12个月内仍将面临压力。该公司的融资渠道减弱,销售放缓,预计融创能够处理短期内到期的债务。标普认为,融创中国需要在未来六个月依靠持续资产处置,来帮助管理部分庞大短期债务到期。

克而瑞认为,2022年预计整体的房地产融资环境仍以维稳为主,维护企业的正常融资需求,促进房地产业良性循环和健康发展。而从企业的偿债压力来看,2022年房企到期金额达到6298亿元,同比减小21%,但房企的整体偿债压力仍较大,主要在于2020年四季度以来房企发债及到期债券呈现剪刀差,房企发债量小于到期量,房企偿债一直处于承压状态。

融创中国近年来的种种行为,正是从侧面反应出了房地产融资环境的艰难,整体房地产市场具有较强的不确定性,即便房地产金融政策有向暖的迹象 ,但实际反馈无法立竿见影,也无力扭转市场大局。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。